Ranking kredytów hipotecznych pomoże Ci sprawdzić który kredyt hipoteczny będzie dla Ciebie najlepszy. Zestawiłem w nim i przeanalizowałem oferty kredytów mieszkaniowych udzielanych na warunkach komercyjnych, oprocentowane według zmiennej i okresowo stałej stopy procentowej.

Kredyt hipoteczny to produkt, który, w przeciwieństwie do pożyczki na dowolny cel, w znacznej większości przypadków bierzemy tylko raz. Dlatego tak ważne jest, żeby decyzji o jego wyborze nie podejmować pochopnie. Żeby pomóc Ci w dokonaniu wyboru, przygotowałem ranking kredytów hipotecznych, w którym porównałem kredyty hipoteczne o zmiennej, jak i okresowo stałej stopie procentowej. Dowiedz się, który kredyt jest najlepszy w 2026 r.

Ranking kredytów hipotecznych – kryterium

Kredyty hipoteczne w rankingu porównywałem na podstawie:

- całkowitej kwoty do spłaty (pod uwagę wziąłem ten parametr dlatego, że jest to suma wszystkich kosztów, jakie będziesz musiał ponieść w związku z udzielonym Ci kredytem, w tym m.in. odsetek, opłat, prowizji, czy ubezpieczenia)

- i szansy na kredyt (czyli tego, który bank najbardziej liberalnie podchodzi do oceny zdolności kredytowej i czy bierze pod uwagę np. przychody z tytułu programu 800+).

W rankingu znalazły się kredyty hipoteczne udzielane przez:

- Alior Bank,

- Bank Citi Handlowy,

- Bank Millennium,

- Bank Ochrony Środowiska,

- Bank Pekao S.A.,

- BNP Paribas,

- ING Bank Śląski,

- mBank,

- PKO Bank Polski,

- Santander Bank Polska,

- VeloBank.

W każdym rankingu (kredytów hipotecznych o zmiennym i o okresowo stałym oprocentowaniu) pod uwagę brałem jedną ofertę z jednego banku.

Kredyty hipoteczne luty 2026 – najniższa kwota do spłaty – oprocentowanie zmienne

W rankingu kredytów hipotecznych o oprocentowaniu zmiennym porównuję kredyty na sfinansowanie zakupu mieszkania na rynku wtórnym. Cena mieszkania to 720 tys. zł, okres kredytowania 25 lat, a kwota kredytu 648 tys. zł (tj. 90% LTV), 576 tys. zł (80% LTV) i 504 tys. zł (70% LTV).

Oferty dla każdego przykładu porównywałem na podstawie kwoty do spłaty. Im jest ona niższa, tym bank znajduje się wyżej w zestawieniu.

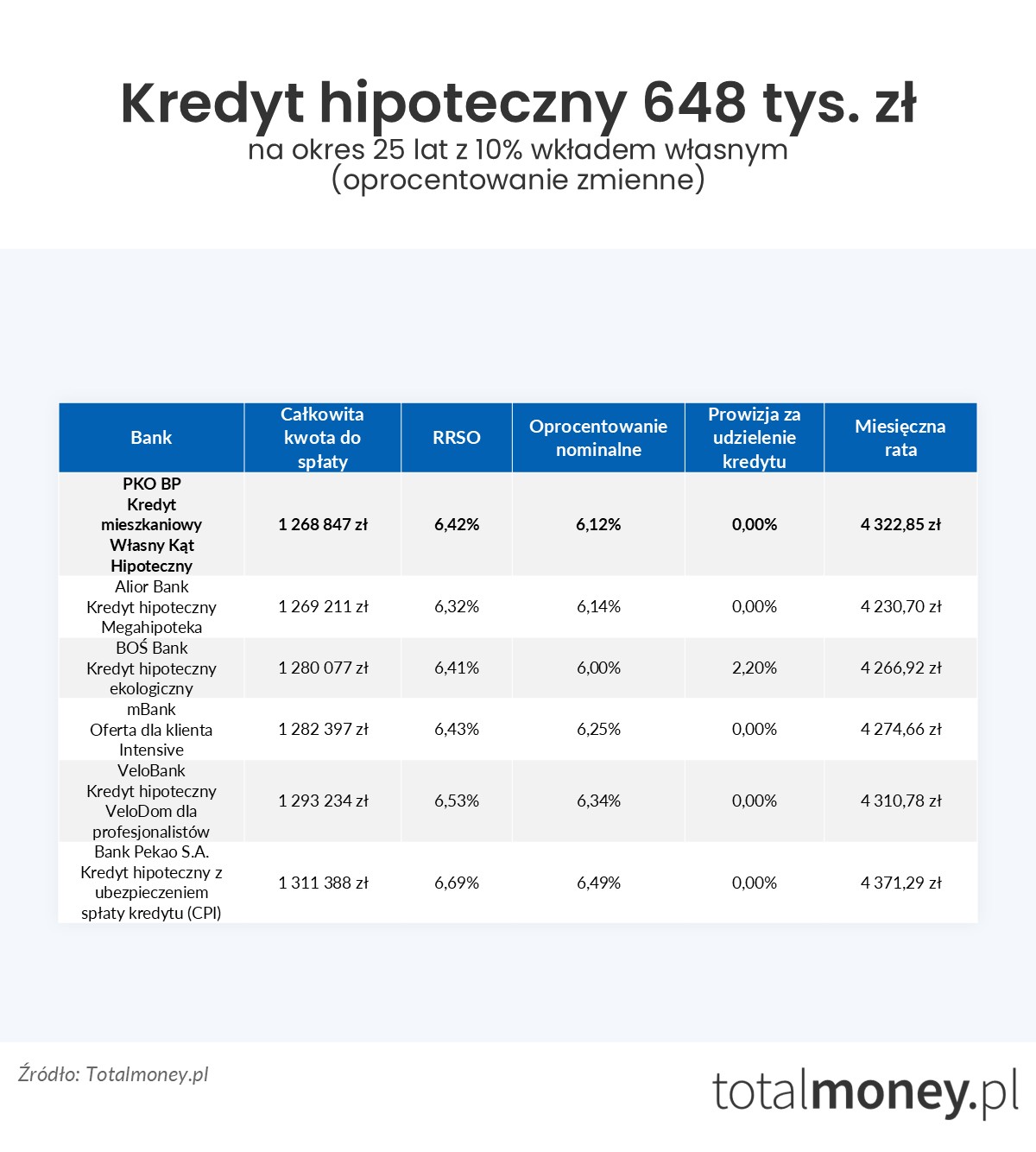

Kredyt hipoteczny 648 tys. zł na okres 25 lat z 10% wkładem własnym

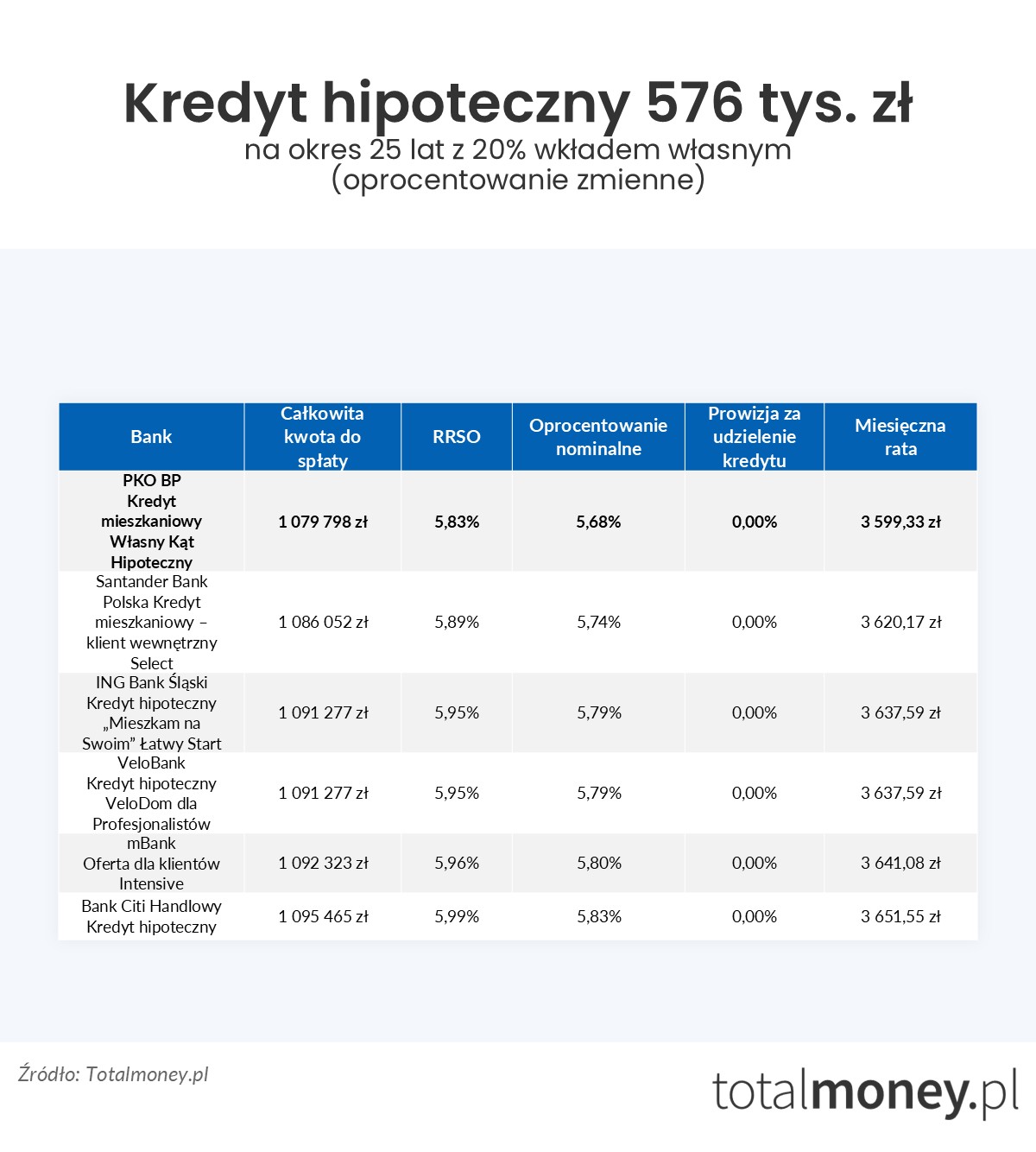

Kredyt hipoteczny 576 tys. zł na okres 25 lat z 20% wkładem własnym

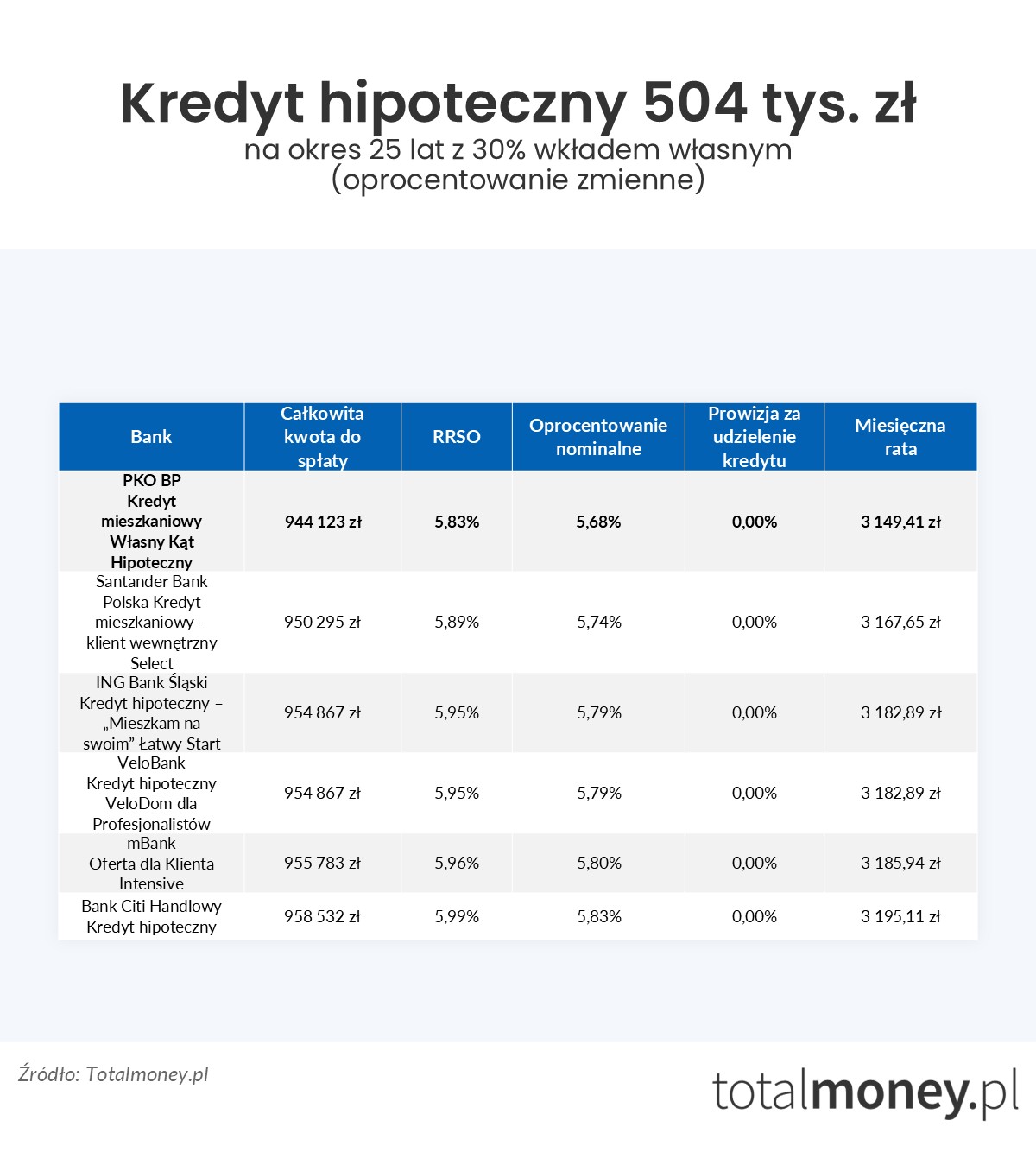

Kredyt hipoteczny 504 tys. zł na okres 25 lat z 30% wkładem własnym

Powyższe przykłady dobrze ilustrują to, jaki wpływ na koszty kredytu ma wkład własny. Dla kredytu udzielonego w wysokości 90% kosztów inwestycji (648 tys. zł), średnia całkowita kwota do spłaty wynosi 1 284 192 zł, a średnia miesięczna rata – 4 296,20 zł.

Kiedy własne środki wynoszą 80%, a kwota kredytu 576 tys. zł, to kwota do spłaty jest niższa średnio o 194 827 zł, a miesięczna rata – o 664,98 zł.

Natomiast dla kredytu w kwocie 504 tys. zł (70% kosztów inwestycji) średnia miesięczna rata to 3 177,32 zł (o 1 118,898 zł mniej niż w przypadku finansowania z 10% wkładem własnym), a całkowita kwota jest niższa o 331,115 zł.

To jeszcze nie wszystko. Niższe będzie także oprocentowanie kredytu (np. w PKO BP dla kredytu z 10% wkładem własnym wyniesie ono 6,12%, a w przypadku środków własnych w wysokości 20% - 5,68%). Większy wkład własny to także lepsza zdolność kredytowa i większa liczba dostępnych ofert. Takie banki jak np. ING Bank Śląski wymagają co najmniej 20% wkładu własnego.

Zmienne oprocentowanie kredytów hipotecznych, które znalazły się w rankingu jest ustalane na podstawie stawek:

- WIBOR® 1M – w Banku Pekao S.A., ING Banku Śląskim i VeloBanku,

- WIBOR® 3M – w Alior Banku, Banku Citi Handlowy i mBanku,

- WIBOR® 6M – taka stawka jest stosowana przez BOŚ Bank i PKO BP.

Kredyty hipoteczne luty 2026 – najniższa kwota do spłaty – oprocentowanie okresowo stałe

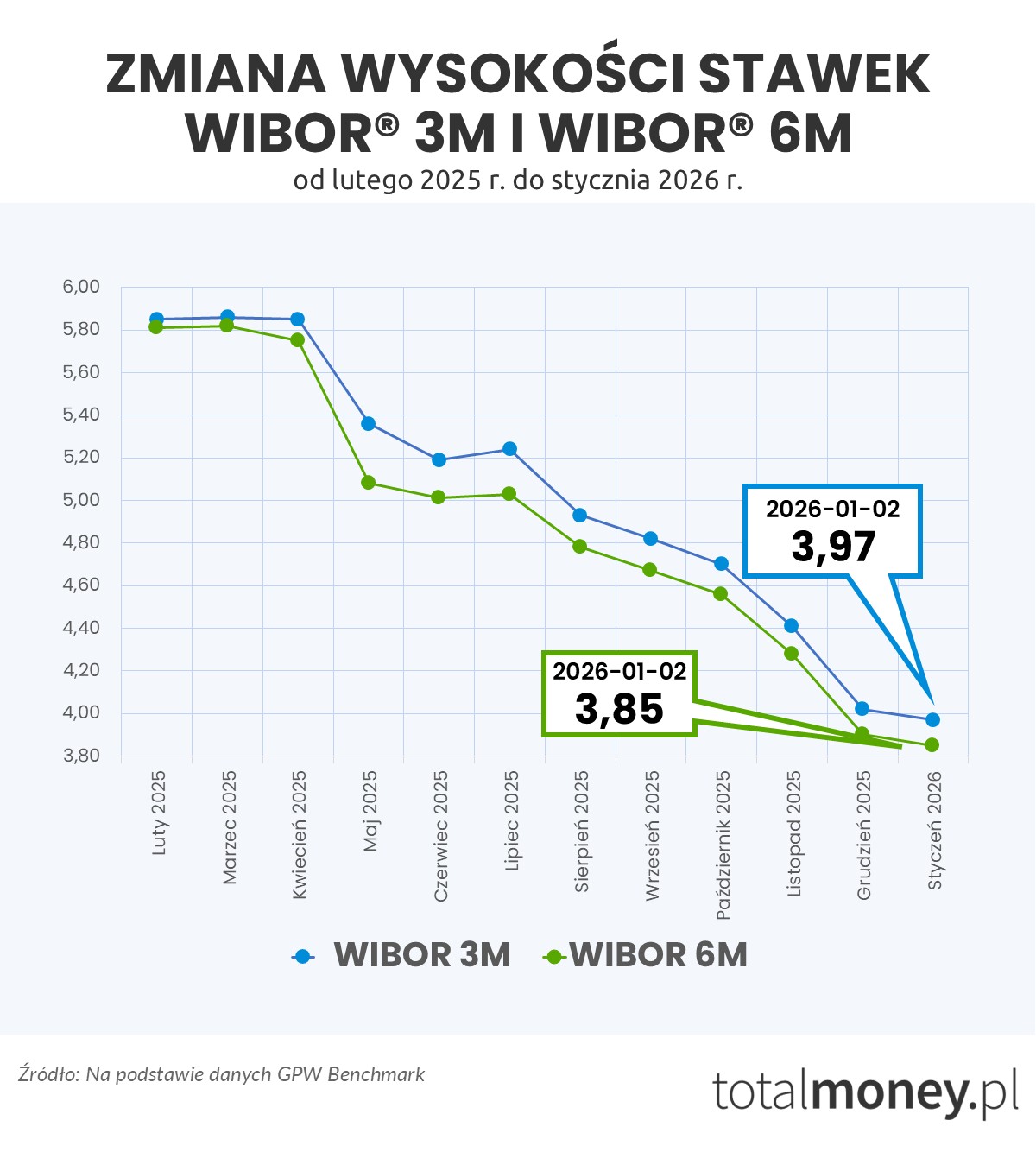

Już od kilku miesięcy obserwujemy obniżanie się stawek WIBOR® 3M i 6M, na podstawie których obliczane są odsetki od kredytów hipotecznych. Na początku stycznia 2025 r. wynosiły one odpowiednio 5,82% i 5,80%, a obecnie ich wartości to 3,87 % (WIBOR® 3M) i 3,76 % (WIBOR® 6M). Czy warto brać kredyt ze stałym oprocentowaniem?

Kredyt hipoteczny możesz spłacać przez 30 a nawet 35 lat. Przez tak długi czas sytuacja ekonomiczna może zmienić się wiele razy. Oznacza to, że nie tylko wielokrotnie mogą zmieniać się wysokości stawek referencyjnych, ale także same stawki.

Kiedy weźmiesz kredyt hipoteczny o okresowo stałym oprocentowaniu, przez 5 lat odsetki będą obliczane na podstawie oprocentowania, którego wysokość została wpisana do umowy kredytu. Po upływie tego czasu, będziesz mógł zdecydować, czy przez kolejny okres będziesz korzystał z oprocentowania stałego, czy zamienisz je na zmienne.

Na jakich warunkach banki oferują obecnie kredyty hipoteczne o stałej stopie procentowej? Dowiesz się tego, sprawdzając poniższy ranking kredytów hipotecznych. Stałe oprocentowanie kredytów na mieszkania pokażę na przykładzie kredytu w kwocie 648 tys. zł, 576 tys. zł i 504 tys. zł spłacanego przez 25 lat i przeznaczonego na zakup mieszkania na rynku wtórnym kosztującego 720 tys. zł.

Dla każdego przykładu kredyty porównywałem na podstawie kwoty do spłaty. Im jest ona niższa, tym bank znajduje się wyżej w zestawieniu.

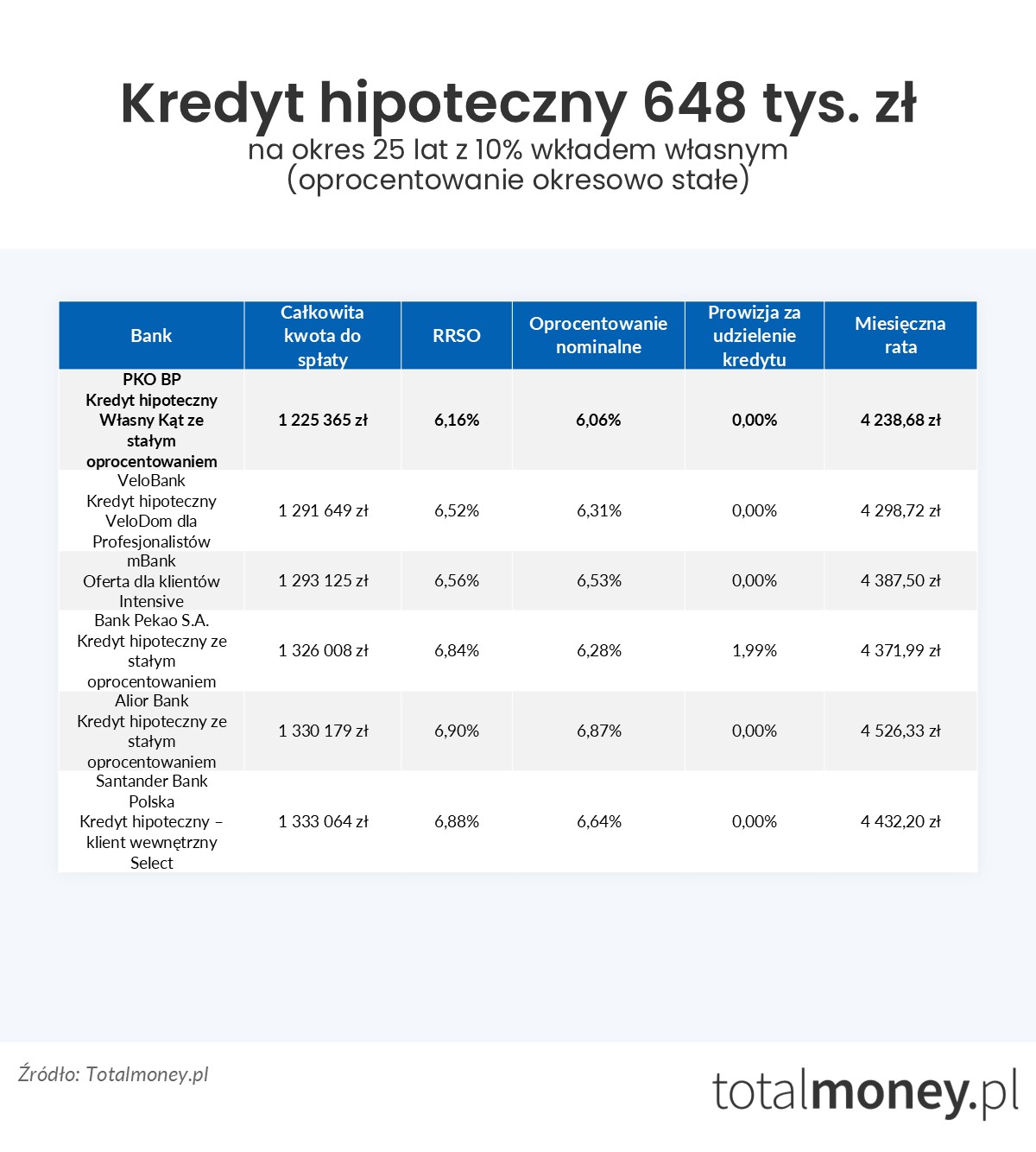

Kredyt hipoteczny 648 tys. zł na okres 25 lat z 10% wkładem własnym

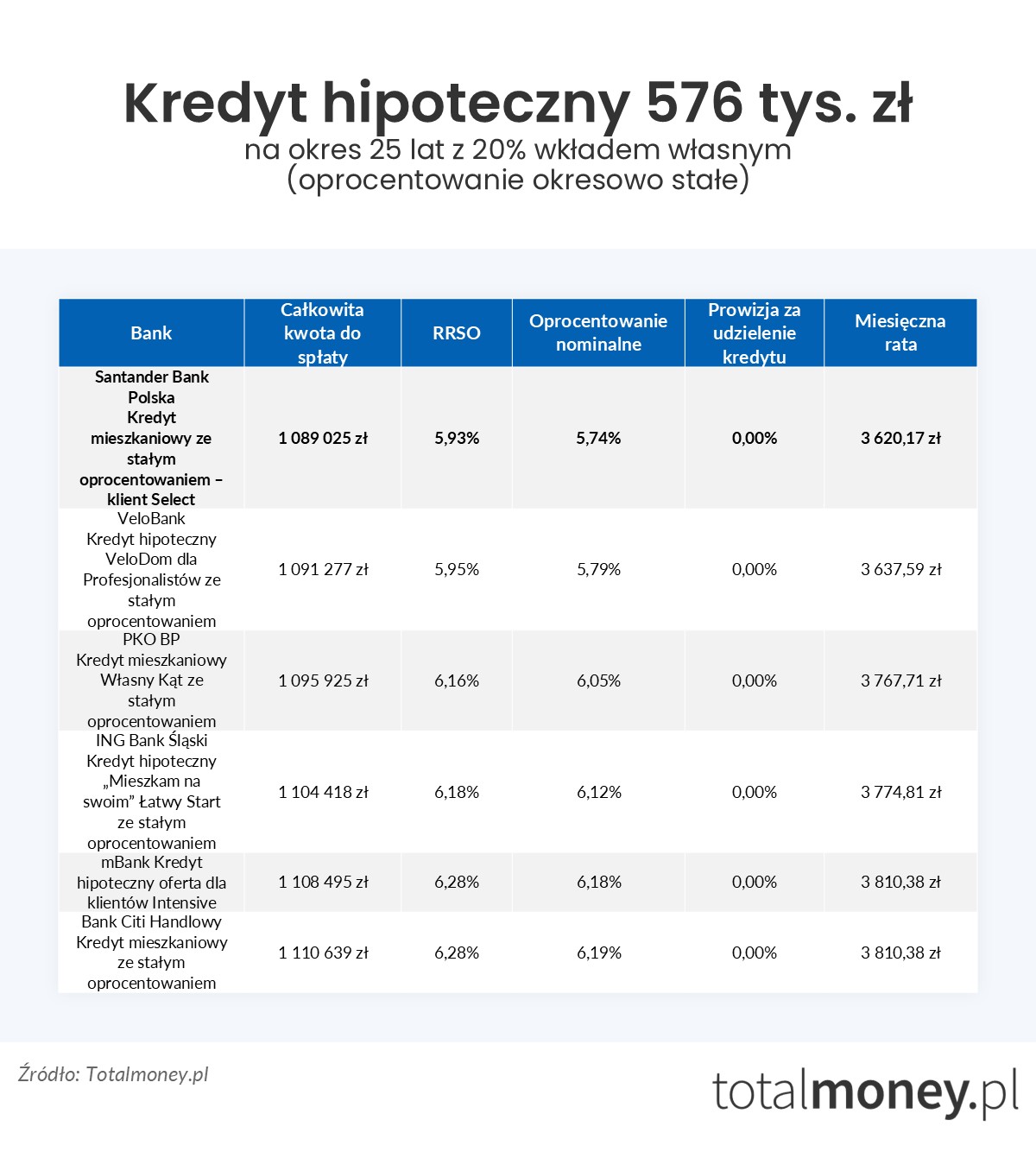

Kredyt hipoteczny 576 tys. zł na okres 25 lat z 20% wkładem własnym

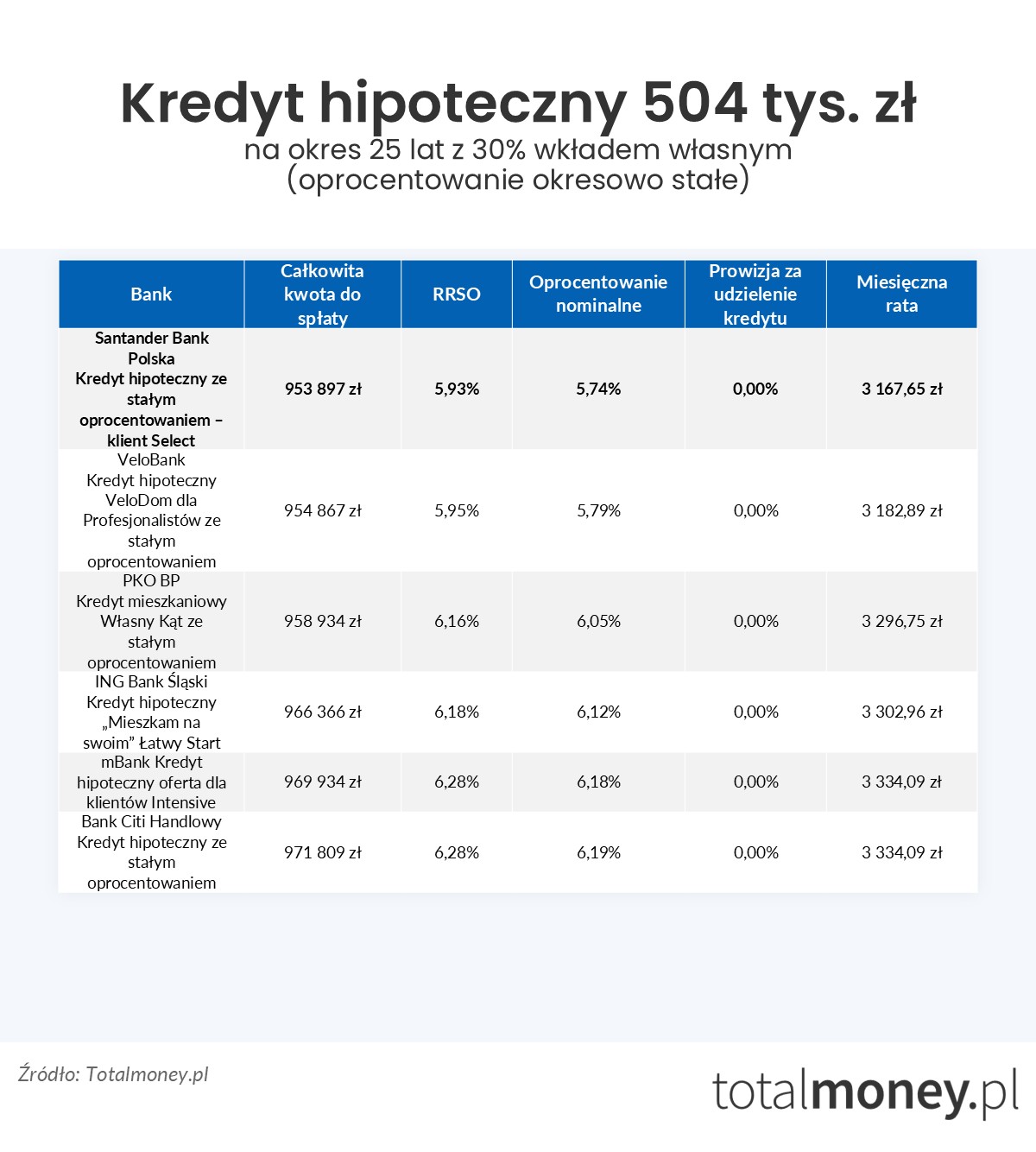

Kredyt hipoteczny 504 tys. zł na okres 25 lat z 30% wkładem własnym

Podobnie jak przy kredytach o oprocentowaniu zmiennym, tak i w przypadku kredytów o oprocentowaniu okresowo stałym, im wyższy jest wkład własny, tym niższe są koszty kredytu. Średnia całkowita kwota do spłaty kredytu udzielonego w wysokości 90% kosztów inwestycji to 1 299 898 zł, a dla kredytu w wysokości 70% kosztów inwestycji jest niższa o 337 264 zł.

Kiedy wybierzesz kredyt o oprocentowaniu okresowo stałym (dla banków, które znalazły się w rankingu, okres obowiązywania stałej stopy procentowej to 5 lat), to przed jego upływem, możesz zadecydować, czy:

- przez kolejne 5 lat odsetki od Twojego kredytu będą naliczane na podstawie stałej stopy procentowej,

- zmienisz oprocentowanie na zmienne, które będzie ustalane na podstawie obowiązującego wówczas wskaźnika (najprawdopodobniej będzie to nowy wskaźnik: POLSTR).

Kredyty hipoteczne luty 2026 – największa szansa na kredyt

To, czy bank udzieli Ci kredytu, jaka będzie jego kwota (czy będzie taka, o jaką wnioskowałeś, czy niższa) i okres spłaty, zależy od tego, czy, w jego ocenie, będziesz miał zdolność kredytową do spłaty kredytu wraz z naliczonymi odsetkami.

Bank oceniając zdolność kredytową, bierze pod uwagę nie tylko wysokość Twoich zarobków, ale także np. liczbę osób w gospodarstwie domowym (w tym liczbę osób pozostających na Twoim utrzymaniu), zobowiązania finansowe, które aktualnie spłacasz (np. raty innych kredytów, limity na kartach kredytowych czy kredyty odnawialne w kontach osobistych).

Bank sprawdza też Twoją historię kredytową w bazie Biura Informacji Kredytowej

Na Twoją zdolność kredytową wpływa też to, czy kredyt będziesz chciał spłacać w ratach równych, czy w ratach malejących.

Metodologia oceny zdolności kredytowej jest inna w każdym banku. Oznacza to, że maksymalna kwota kredytu, jakiego udzieli Ci bank może być niższa lub wyższa. Ile mogą wynieść takie różnice?

W tabelach pokazuję nie tylko maksymalną kwotę kredytu, jaką może uzyskać klient, ale też różnicę jej wysokości i średniej zdolności kredytowej.

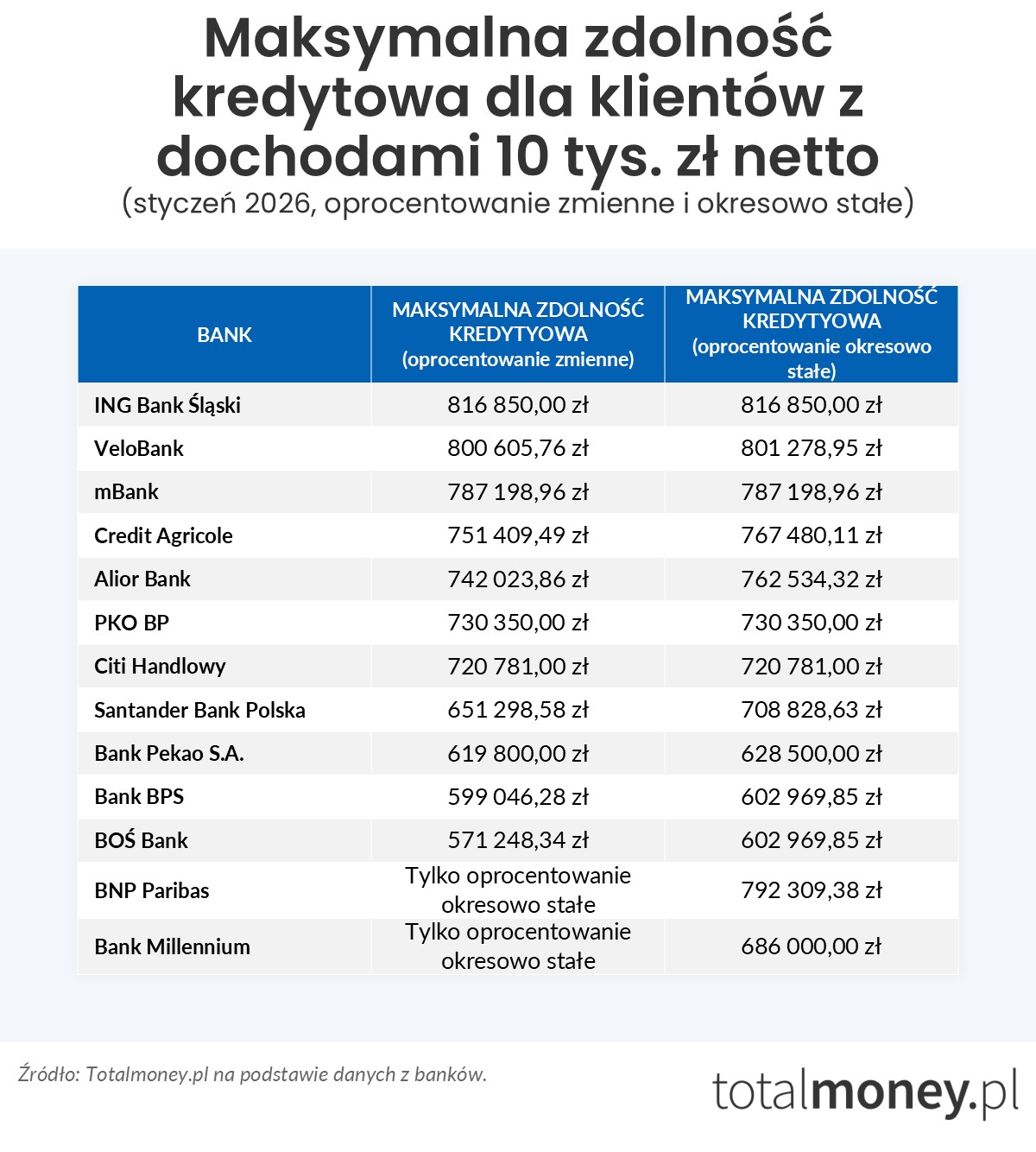

Kredyt hipoteczny na 25 lat dla małżeństwa bez dzieci zarabiającego 10 tys. zł netto

Średnia zdolność kredytowa dla bez dzieci, które zarabia 10 tys. zł netto i chce wziąć kredyt hipoteczny na 25 lat, wynosi 816 850,00 zł (dla oprocentowania zmiennego i oprocentowania okresowo stałego).

W przypadku kredytu o oprocentowaniu zmiennym bankiem, który byłby skłonny pożyczyć tym klientom najwięcej (799 153,00 zł), jest ING Bank Śląski. Na drugim biegunie, z kwotą 568 261,19 zł, jest BOŚ Bank.

Dla kredytu o oprocentowaniu okresowo stałym rodzina z dwojgiem dzieci mogłaby otrzymać największą kwotę kredytu (816 850,00 zł) w ING Banku Śląskim. Z kolei najmnej byłby skłonny pożyczyć BOŚ Bank (545 166,45 zł).

Sprawdź jak w tym porównaniu wypadły inne banki.

W:

- Citi Handlowym,

- ING Banku Śląskim

- mBanku

- i PKO BP

maksymalna zdolność kredytowa będzie taka sama zarówno dla kredytów o oprocentowaniu zmiennym, jak i z oprocentowaniem okresowo stałym.

Alior Bank, Bank BPS, Bank Pekao S.A., Credit Agricole i Santander Bank Polska wyliczyły lepszą zdolność dla oprocentowania okresowo stałego.

Założenia:

Klienci:

- Bezdzietne małżeństwo w wieku 35 lat.

- Umowa o pracę na czas nieokreślony od ponad 12 miesięcy.

- Dochód gospodarstwa na poziomie 10 000 zł netto.

- Brak zobowiązań, dobra historia kredytowa w BIK.

Kredyt:

- Zakup mieszkania na rynku wtórnym w Warszawie

- Okres kredytowania 25 lat.

Klienci posiadają 20% wkładu własnego niezależnie od wartości nieruchomości (LTV kredytu o który się starają wyniesie 80%).

Kredyt hipoteczny na 25 lat dla małżeństwa z dwojgiem dzieci zarabiającego 12 tys. zł netto

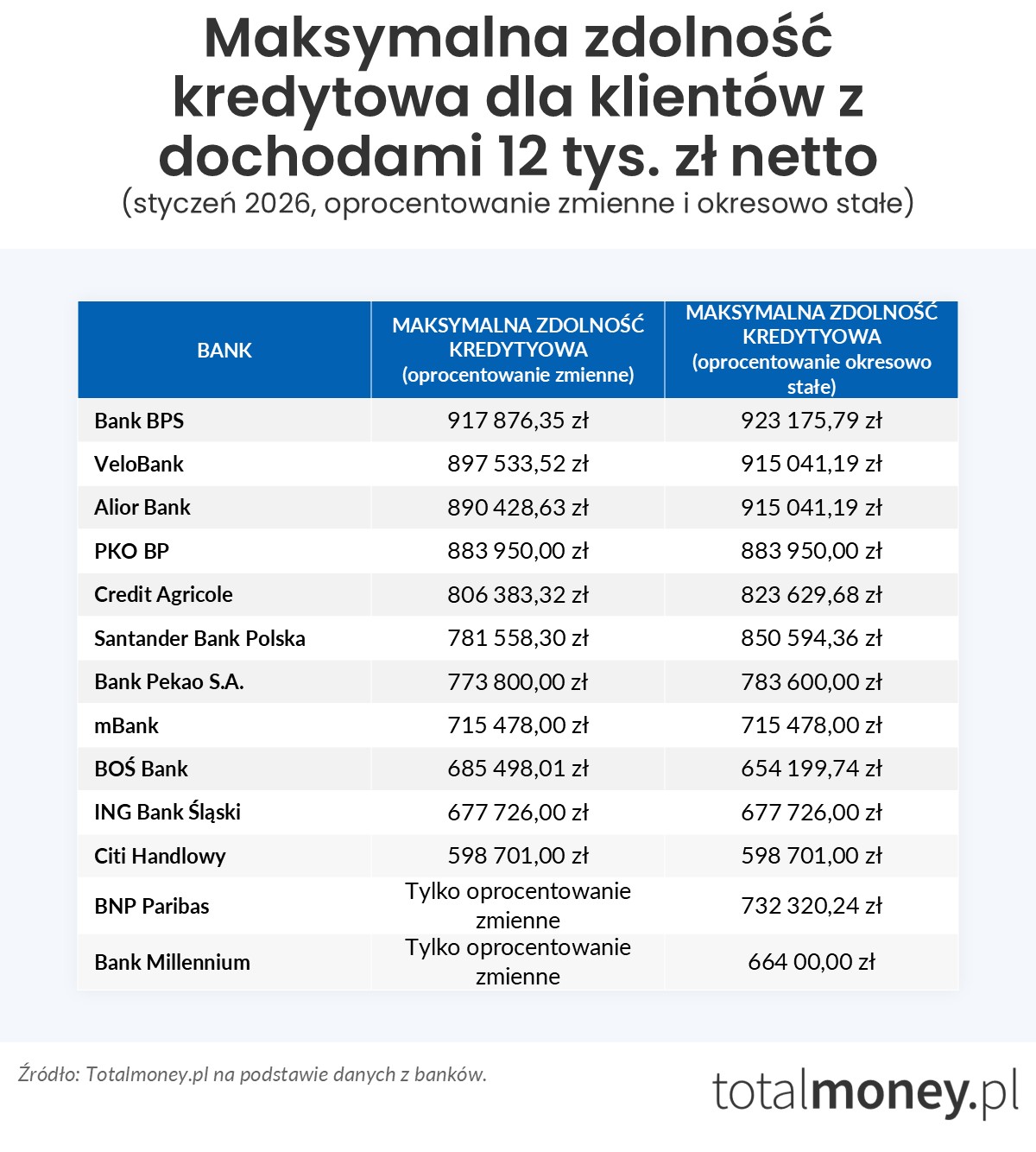

W przypadku wychowującego dwoje dzieci małżeństwa, którego miesięczne dochody netto wynoszą 12 tys. zł, średnia zdolność kredytowa wynosi 917 876,35 zł (oprocentowanie zmienne) i 923 175,79 zł (oprocentowanie okresowo stałe).

W przypadku oprocentowania zmiennego tym klientom najwięcej może pożyczyć Bank BPS (917 876,35 zł), a najmniej (598 701,00 zł) Citi Handlowy.

Gdyby klienci wybrali oprocentowanie okresowo stałe, to na największą kwotę kredytu (923 175,79 zł) mogliby liczyć także w Banku BPS. Najmniej zaś był im skłonny pożyczyć Citi Handlowy (598 701,00 zł).

Sprawdź jak w tym porównaniu wypadły inne banki.

- Citi Handlowy,

- ING Bank Śląsk

- mBank

- i PKO BP

wyliczyły taką samą zdolność kredytową zarówno dla kredytu o oprocentowaniu zmiennum, jak i okresowo stałym.

W Alior Banku, Banku BPS, Banku Pekao S.A., Credit Agricole i Santander Banku Polska więcej może pożyczyć klient, który wybierze oprocentowania okresowo stałe.

Założenia:

Klienci:

- Małżeństwo w wieku 35 lat, dwoje dzieci na utrzymaniu.

- Umowa o pracę na czas nieokreślony od ponad 12 miesięcy.

- Dochód gospodarstwa na poziomie 12 000 zł netto.

- Brak zobowiązań, dobra historia kredytowa w BIK.

Kredyt:

- Zakup mieszkania na rynku wtórnym w Warszawie

- Okres kredytowania 25 lat.

Klienci posiadają 20% wkładu własnego niezależnie od wartości nieruchomości (LTV kredytu o który się starają wyniesie 80%).

Kredyt hipoteczny a świadczenie 800+

Jeżeli wychowujesz dziecko i korzystasz ze świadczenia 800+, to zapewne będzie dla Ciebie interesujące, czy banki uwzględniają to świadczenie podczas oceny zdolności kredytowej:

- Alior Bank uwzględnia świadczenie 800+ nie jako dochód, lecz jako element zmniejszający koszty utrzymania w kalkulacji zdolności kredytowej.

- Bank BPS przy badaniu zdolności kredytowej przed udzieleniem kredytu hipotecznego bierze pod uwagę świadczenie z programu 800+.

- Bank Millennium nie uwzględnia świadczenia z programu 800+ w badaniu zdolności kredytowej.

- Bank Pekao S.A. przy badaniu zdolności kredytowej bierze pod uwagą świadczenie z programu 800+

- BNP Paribas poinformował, że możliwe jest uwzględnienie świadczenia 800+ przy ocenie zdolności kredytowej klienta ubiegającego się o kredyt hipoteczny, zgodnie z obowiązującą polityką kredytową. Bank dodał, że każdy wniosek analizowany jest indywidualnie.

- BOŚ Bank, nie uwzględnia dochodów uzyskiwanych z programu 800+ do badania zdolności kredytowej.

- Citi Handlowy nie uwzględnia 800+ przy wyliczaniu zdolności kredytowej.

- Credit Agricole bierze pod uwagę dochód z 800+ do zdolności kredytowej jako dochód dodatkowy dla klienta.

- ING Bank Śląski może przyjąć świadczenie z programu 800+ jako dodatkowy dochód kredytobiorcy do liczenia zdolności kredytowej. Bank dodaje jednak, że jeśli jest to jedyny udokumentowany dochód kredytobiorcy, to takie źródło dochodu nie zostanie zaakceptowane.

- mBank nie bierze pod uwagę 800+ przy badaniu zdolności kredytowej.

- Santander Bank Polska nie traktuje świadczenia 800+ jako dochód. Uwzględnia je natomiast w ocenie zdolności kredytowej.

- VeloBank akceptuje i bierze pod uwagę dochód ze świadczenia 800+ przy określaniu zdolności kredytowej.

PKO BP zaś poinformowało, że:

zdolność kredytowa oceniana jest indywidualnie i jest uzależniona od cech klienta, transakcji, sytuacji makroekonomicznej, zgodnie z zalecaniami nadzoru itp. PKO Bank Polski rozpatruje każdy wniosek indywidualnie biorąc pod uwagę powyższe kryteria oraz bezpieczeństwo finansowe klientów. Nie zmieniono w ostatnim czasie sposobu wyliczania zdolności kredytowej osób wnioskujących o kredyty hipoteczne.

Gdzie udać się po kredyt mając niski wkład własny – ranking 2025

Zgodnie z Rekomendacją S KNF, minimalny wkład własny, jaki jest zobowiązany wnieść klient starający się o udzielenie kredytu, to 20% kosztów inwestycji. Regulator dopuszcza jednak finansowanie w wysokości 90% kosztów inwestycji (czyli z dziesięcioprocentowym wkładem własnym) pod warunkiem ubezpieczenia jego brakującej części.

Kredytów hipotecznych z niskim wkładem własnym udzielają:

- Alior Bank,

- Bank BPS,

- Bank Pekao S.A.,

- BOŚ Bank,

- Credit Agricole,

- mBank

- PKO BP,

- Santander Bank Polska.

Pozostałe banki udzielające kredytów hipotecznych (Bank Millennium, BNP Paribas, Bank Citi Handlowy i ING Bank Śląski) wymagają od klientów posiadania własnych środków w wysokości 20% kosztów inwestycji.

Na szczęście Alior Bank, mBank, BOŚ Bank, Santander Bank Polska i VeloBank, które udzielają kredytów hipotecznych klientom mającym 10% własnych środków, nie pobiera opłat za ubezpieczenie niskiego wkładu własnego.

Z kolei w:

- Banku BPS do czasu, kiedy klient zgromadzi 20% wkładu własnego, podnosi marżę o 1 pp.

- Banku Pekao S.A. dla kredytów, dla których LTV, zgodnie z umową o kredyt mieszkaniowy w momencie udzielania wynosi powyżej 80% do czasu, gdy wskaźnik LTV osiągnie poziom 80% lub niżej, marża jest podwyższona o 0,2 pp.

- BOŚ Banku marża kredytu podnoszona jest o 0,6 pp.

- Credit Agricole nie jest pobierana składka ubezpieczenia niskiego wkładu. Klientom z LtV >80% bank podnosi marżę.

- PKO BP do czasu spłaty kredytowanego wkładu podwyższa marżę o 0,25 pp.

Trzeba też pamiętać, że im niższy jest wkład własny, tym lepszą zdolność kredytową powinien mieć klient.

Ranking marż kredytów hipotecznych pokazuje, że istnieje zależność między wysokością środków własnych klienta, a wysokością marży, jaką bank dolicza do stawki referencyjnej WIBOR®.

Średnia marża kredytu na zakup mieszkania kosztującego 665 640 zł, kiedy klient ma 10% własnych środków, wynosi 2,41%. W przypadku wkładu własnego wynoszącego 20% wynosi ona 1,92%.

Gdzie zatem można udać się po kredyt hipoteczny z niskim wkładem własnym? Z rankingu wynika, że najniższą marżę proponuje Bank BPS, a tuż za nim są BOŚ Bank i Alior Bank. Klientowi posiadającemu 20% wkładu własnego najniższą marżę zaproponowały z kolei Credit Agricole i ING Bank Śląski.

Trzeba jednak pamiętać, że kredyty hipoteczne są udzielane na warunkach indywidualnych. Oznacza to, że w Twoim przypadku bank może zaproponować zupełnie inne warunki, na jakich udzieli finansowania.

Czy kredyty będą tańsze w 2026? Z czym będą mierzyć się kredytobiorcy?

Od początku 2025 r. obserwowaliśmy obniżające się stopniowo stawki WIBOR® 3M i 6M. Podczas pierwszego notowania w 2025 r. ich wysokość wynosiła 5,82% (WIBOR® 3M) i 5,80% (WIBOR® 6M). Ze znacznym spadkiem stawek WIBOR® mamy do czynienia od końca pierwszego tygodnia kwietnia 2025 r. Według notowania z 4 kwietnia 2025 r. stawka trzymiesięczna spadła do 5,69%, a sześciomiesięczna do 5,51%.

Po obniżce stóp z grudnia 2025 r. (o 0,25 pp.) stawki spadły do 4,12% (WIBOR® 3M) i 3,97% (WIBOR® 6M). Aktualnie wysokość trzymiesięcznego WIBORU® to 3,87 %, a sześciomiesięcznego 3,76 %. To, jak zmieniała się wysokość stawek WIBOR® od lutego 2025 r. do stycznia 2026 r., pokazuje wykres.

Trzeba jeszcze dodać, że banki nie od razu reagują na zmiany (obniżki lub podwyżki) stawek referencyjnych. To, jak szybko kredytobiorcy otrzymają nowe plany spłat zależy:

- od tego, czy oprocentowanie jest ustalane na podstawie stawki jedno, trzy - czy sześciomiesięcznej

- i cyklu aktualizacji oprocentowania stosowanego przez bank.

Oznacza to, że jeżeli bank przysłał Ci już nowy plan spłaty, to przez najbliższe 3 czy 6 miesięcy, będziesz płacił ratę obliczaną na podstawie niższej stawki WIBOR®. Jeżeli aktualizacja oprocentowania będzie dopiero miała miejsce, może okazać się, że w Twoim przypadku może ono się nie zmienić, lub nawet wzrosnąć.

Na szczęście od lutego 2023 r. obowiązuje niższy bufor ostrożnościowy KNF, dzięki lepsza jest zdolność kredytowa Polaków.

Według danych Biura Informacji Kredytowej (BIK), w listopadzie 2025 r. banki udzieliły 19,7 tys. kredytów mieszkaniowych na kwotę 8,997 mld zł. BIK poinformował też, że w grudniu 2025 r. o udzielenie kredytu hipotecznego wnioskowało 33,48 tys. potencjalnych kredytobiorców (o 28,80% więcej niż rok wcześniej, ale o 9,6% mniej niż miesiąc wcześniej).

Biorąc pod uwagę, że od złożenia wniosku o udzielenie kredytu hipotecznego do jego wypłaty może upłynąć nawet kilka tygodni, dopiero za jakiś czas zobaczymy, jak ta liczba wniosków przełoży się na sprzedaż kredytów na nieruchomości.

Jak wybrać dla siebie najlepszą ofertę kredytu hipotecznego?

Odpowiedź na pytanie, jak wybrać najlepszy dla siebie kredyt hipoteczny, tylko z pozoru jest łatwe. Najłatwiej jest zrobić to na podstawie oprocentowania, od którego zależy wysokość miesięcznej raty. Jednak oprocentowanie to tylko jeden z parametrów, które mają wpływ na koszt kredytu. Oprócz niego, na tę wielkość mają przełożenie:

- Prowizja za udzielenie kredytu (zazwyczaj jest kredytowana, czyli jej wartość jest doliczana do kwoty kredytu).

- Koszty ubezpieczeń (obowiązkowe jest ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych, w zależności od banku obowiązkowe lub opcjonalne może być też ubezpieczenie na życie, w niektórych bankach oferowane są też polisy na wypadek utraty pracy). Do banku możesz dostarczyć polisę od „zewnętrznej” firmy ubezpieczeniowej. W takim przypadku koszty kredytu będą niższe.

- Wycena nieruchomości będącej zabezpieczeniem kredytu.

- Podatek od czynności cywilnoprawnych za ustanowienie hipoteki.

- Koszty związane z innymi produktami banku (konta osobistego, karty kredytowej), w zamian za skorzystanie z których bank obniży marżę i/lub prowizję za udzielenie kredytu.

Jak widać, czynników, które mają wpływ na koszt kredytu jest sporo. W jaki sposób można zatem porównać oferty i wybrać spośród nich tę, która będzie najlepsza dla Ciebie? Najlepiej w tym celu skorzystać z porównywarki kredytów hipotecznych. Trzeba w niej wpisać:

- cenę nieruchomości, która ma być zabezpieczeniem kredytu,

- kwotę wkładu własnego (pamiętaj, nie może on być mniejszy niż 10%)

- i okres spłaty.

Ostatnim krokiem jest wskazanie rodzaju oprocentowania (zmienne lub stałe) i sposobu, według jakiego mają być sortowane dane (najlepiej jest wybrać RRSO). Im ta wartość będzie niższa, tym tańszy będzie kredyt.

Warto jeszcze sprawdzić, jakie opłaty pobiera bank za nadpłaty rat kredytu, jego wcześniejszą spłatę, czy za aneks do umowy.