Zmienne oprocentowanie kredytu hipotecznego składa się z dwóch elementów: stawki referencyjnej WIBOR® i marży banku. O ile na wysokość stawki referencyjnej nie masz wpływu, o tyle to, jaka będzie wysokość doliczonej do niej marży, zależy w pewnym stopniu od Ciebie jako kredytobiorcy. Dowiedz się, ile wynosi marża w przypadku kredytu na zakup mieszkania o powierzchni 40 i 60 m2, i od czego zależy jej wysokość.

- Marża kredytu hipotecznego w 2026. Co porównywaliśmy?

- Marża kredytu hipotecznego – rodzina z dochodami 10 tys. zł netto, 90% LtV

- Marża kredytu hipotecznego – rodzina z dochodami 10 tys. zł netto, 80% LtV

- Marża kredytu hipotecznego – rodzina z dochodami 14 tys. zł, LtV 90%

- Marża kredytu hipotecznego – rodzina z dochodami 14 tys. zł, LtV 80%

Zmienne oprocentowanie kredytów hipotecznych składa się:

- ze zmiennej stawki referencyjnej (w większości banków jest nią trzymiesięczny WIBOR®. Bank Pekao S.A., ING Bank Śląski i VeloBank stosują stawkę WIBOR® 1M, a BOŚ Bank i PKO BP WIBOR® 6M)

- i stałej marży banku.

Marża kredytu hipotecznego jest ustalana indywidualnie. Obliczając jej wysokość, bank bierze pod uwagę m.in.

- kwotę udzielonego kredytu,

- wskaźnik LtV (czyli stosunek kwoty kredytu do wartości zabezpieczenia - im będzie on wyższy, tym marża może być niższa),

- czy skorzystanie przez kredytobiorcę z dodatkowych produktów (np. ubezpieczenia, karty kredytowej czy konta osobistego).

Można więc w uproszczeniu przyjąć, że im mniejsze ryzyko ponosi bank, udzielając kredytu, tym niższą marżę można wynegocjować. Można ją obniżyć, np. wnosząc wyższy wkład własny czy wykupując ubezpieczenie spłaty kredytu.

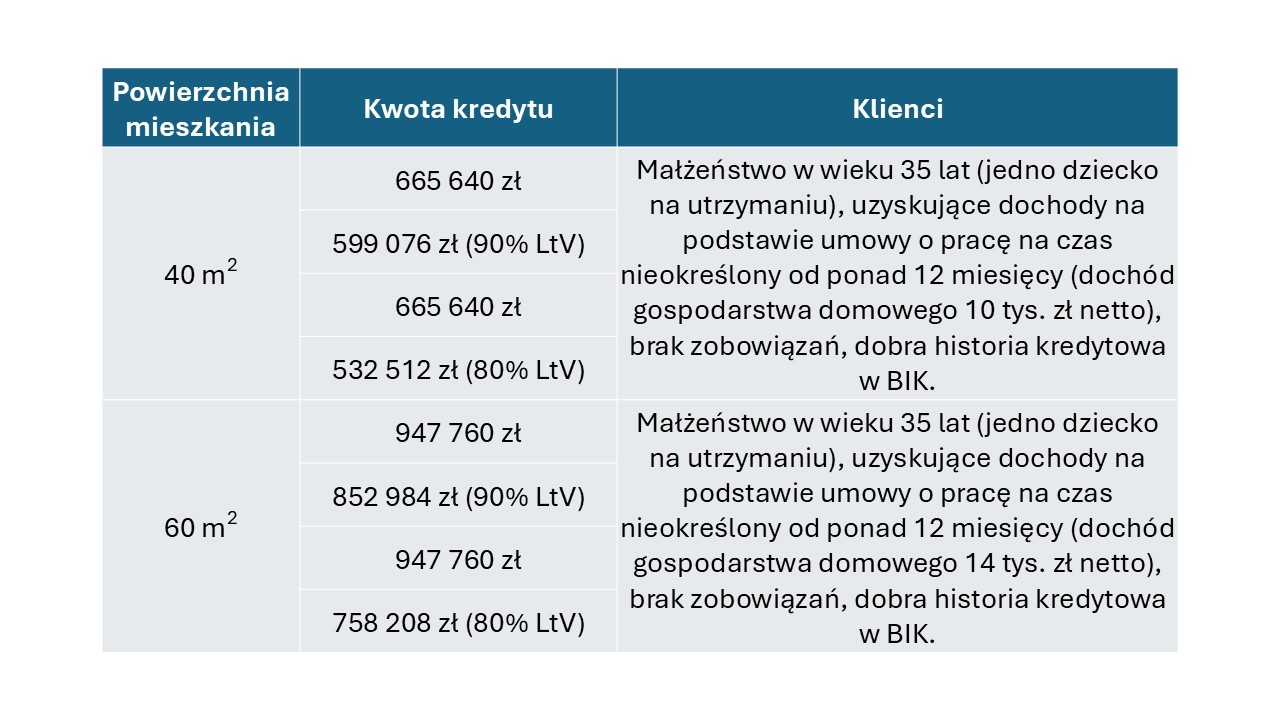

Marża kredytu hipotecznego w 2026. Co porównywaliśmy?

Chcąc sprawdzić, jaka jest średnia marża kredytu hipotecznego w 2026 r., poprosiłem banki o przysłanie informacji o wysokości marży, jaka będzie doliczona do stawki WIBOR® w przypadku kredytu hipotecznego przeznaczonego na zakup mieszkania na rynku wtórnym w Warszawie.

Na tapet wziąłem następujące przykłady:

W każdym scenariuszu porównywałem marże dla klientów nowych i dla klientów znanych, czyli takich, którzy od co najmniej 6 miesięcy aktywnie korzystają z usług banku. Pod uwagę brałem:

- marżę średnią,

- minimalną i maksymalną wysokość marży w poszczególnych bankach,

- różnice między marżą zaproponowaną przez bank a marżą średnią.

W porównaniach nie znalazły się propozycje Banku Millennium i BNP Paribas, które czasowo zawiesiły udzielanie kredytów hipotecznych oprocentowanych według zmiennej stopy procentowej.

Porównaj ofertę banków z pomocą naszego aktualnego rankingu kredytów hipotecznych 2026!

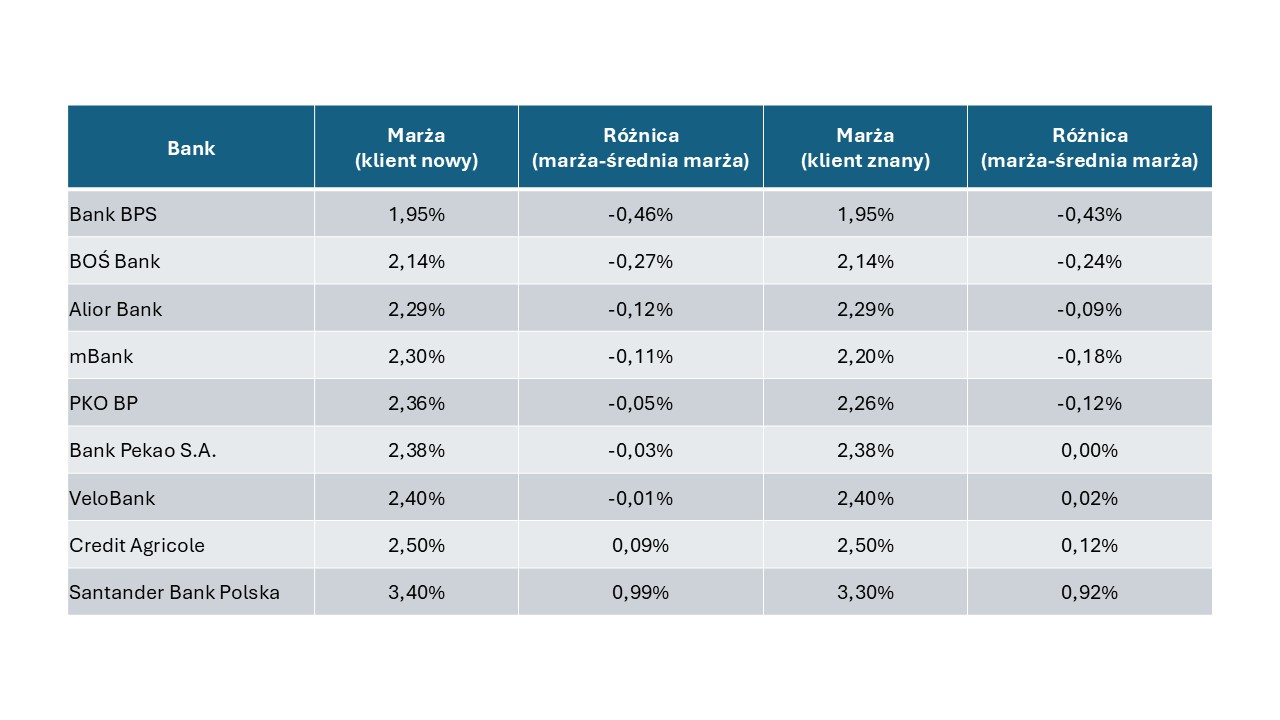

Marża kredytu hipotecznego – rodzina z dochodami 10 tys. zł netto, 90% LtV

W przypadku kredytu w kwocie 599 076 zł przeznaczonego na zakup 40-metrowego mieszkania kosztującego 665 640 zł średnia marża dla klienta:

- nowego wyniosła 2,41%,

- znanego – 2,38%.

Niższą marżę klientowi znanemu zaproponowały mBank, PKO BP i Santander Bank Polska. W pozostałych bankach marże dla obu grup klientów miały taką samą wysokość.

Tego, ile wynoszą marże w poszczególnych bankach dowiesz się z tabeli.

Kwota kredytu:

![]()

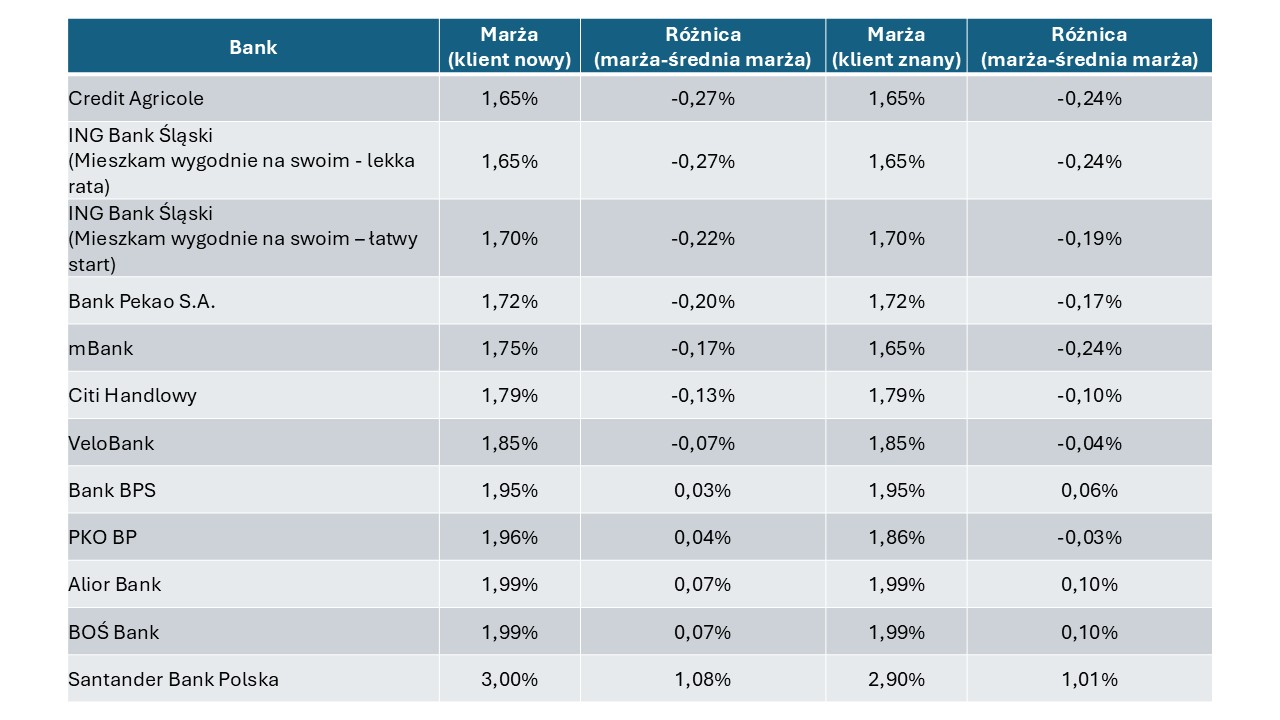

Marża kredytu hipotecznego – rodzina z dochodami 10 tys. zł netto, 80% LtV

W przypadku kredytu hipotecznego z wkładem własnym wynoszącym 20% średnia marża dla klienta nowego wynosi 1,92%, a dla klienta znanego: 1,89%. Potwierdza to fakt, że na wysokość tego składnika oprocentowania wpływ ma wartość wkładu własnego.

W zestawieniu znalazły się również Citi Handlowy i ING Bank Śląski, które wymagają od klientów posiadania co najmniej 20% wkładu własnego. Niższe marże dla klientów znanych zaproponowały mBank, PKO BP i Santander Bank Polska. W każdym z tych banków obniżka wynosi 0,10 pp.

Wysokość marż w poszczególnych bankach pokazuje tabela.

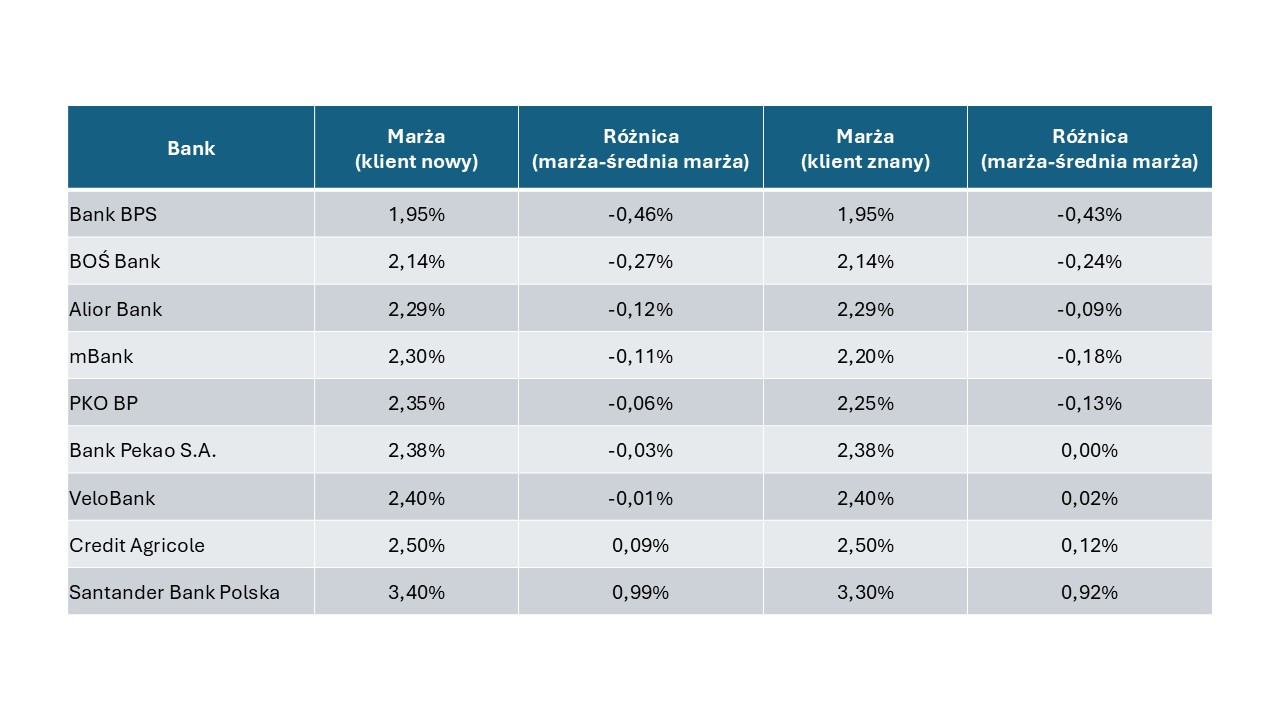

Marża kredytu hipotecznego – rodzina z dochodami 14 tys. zł, LtV 90%

W tym scenariuszu sprawdzam, ile wyniesie marża dla kredytu hipotecznego w kwocie 852 984 zł udzielonego na 30 lat, przeznaczonego na zakup mieszkania kosztującego 947 760 zł.

Najniższą marżę, zarówno dla klienta nowego, jak i znanego, zaproponował Bank BPS (1,95%).

Z kolei najwyższą marżę dla klienta nowego i znanego zaproponował Santander Bank Polska. Wynosi ona odpowiednio 3,40% i 3,30%.

Średnia marża dla kredytu hipotecznego dla nowego klienta wynosi 2,41%, a dla klienta znanego: 2,38%.

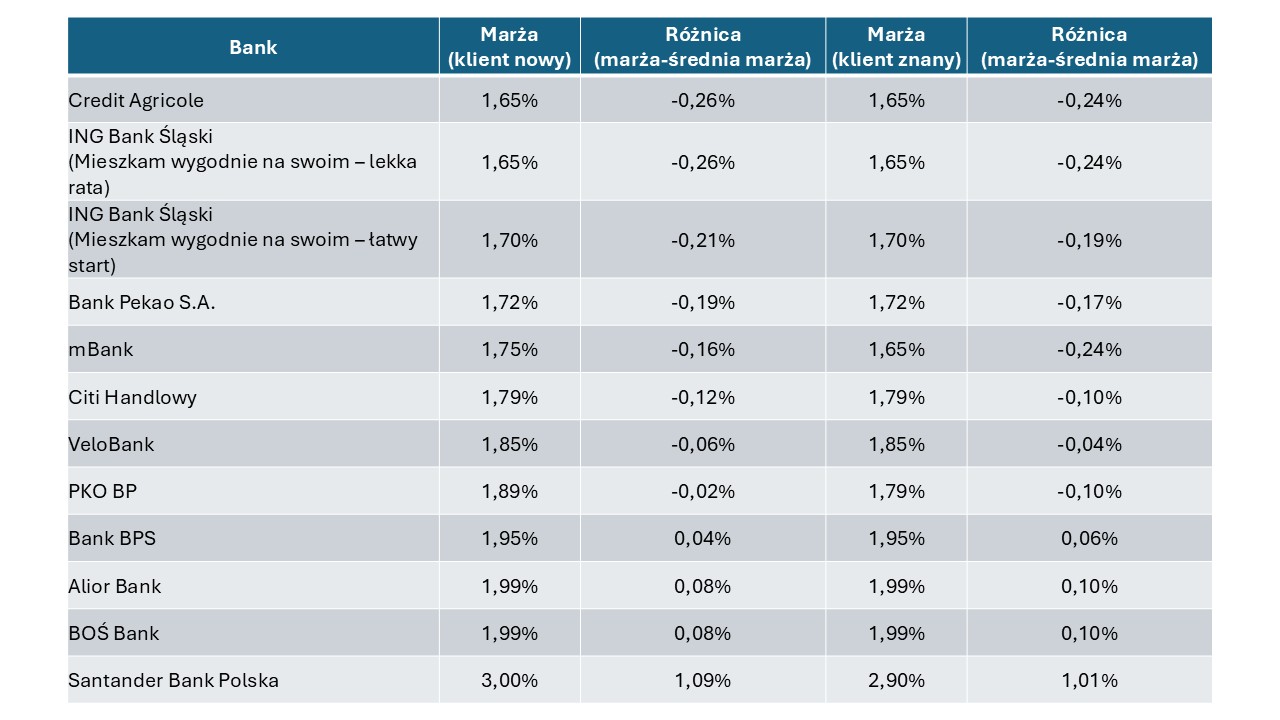

Marża kredytu hipotecznego – rodzina z dochodami 14 tys. zł, LtV 80%

Ostatnim porównywanym przez nas przykładem jest kredyt w kwocie 758 208 zł przeznaczony na zakup mieszkania kosztującego także 947 760 zł.

Najniższą marżę zarówno dla klienta nowego, jak i klienta znanego zaproponowały Credit Agricole i ING Bank Śląski (1,65%). Z kolei marżę najwyższą, zarówno dla obu segmentów klientów (3,00% i 2,90%) zaproponował Santander Bank Polska.

Średnia marża wyniosła dla klienta nowego wyniosła 1,91%, a dla klienta znanego 1,89%.

O ile banki są skłonne obniżyć marżę klientom, którzy zgromadzili 20% własnych środków w przypadku kredytu na zakup mieszkania o powierzchni 60 m2? O 0,10 pp. O tyle marżę obniżają mBank, PKO BP i Santander Bank Polska.

W styczniu średnia marża kredytu hipotecznego, w zależności od kwoty kredytu i wysokości wkładu własnego, wynosiła od 1,65% do 3,40%. Oznacza to, że oprocentowanie kredytu wyniosłoby od 5,60% do 7,35% (przy założeniu, że byłoby ustalane na podstawie stawki WIBOR® 3M wynoszącej 3,95%). Bazując na tych danych, można wywnioskować, że kredyty hipoteczne nadal są drogie. Na szczęście, już od ponad dwóch lat obowiązuje niższy bufor ostrożnościowy KNF. Jego obniżenie poprawiło zdolność kredytową Polaków i oznacza, że o kredyt na mieszkanie może sobie sobie pozwolić więcej klientów. Co przyniosą najbliższe miesiące? Będziemy to na bieżąco sprawdzać. Zachęcamy także do przeczytania naszego skutecznego poradnika: Jak obniżyć koszty kredytu hipotecznego?